eKYC (định danh điện tử) là hoạt động tạo lập, gắn danh tính số với chủ thể danh tính số và quản lý danh tính số. Vậy eKYC có an toàn không? Định danh điện tử vẫn tồn tại rủi ro gian lận, rủi ro về quyền riêng tư và sự ổn định…, song ngân hàng và bản thân người dùng có nhiều cách để hạn chế các nguy cơ trên.

1. Lợi ích của eKYC

Lợi ích lớn nhất mà eKYC mang lại cho người dùng và các ngân hàng là sự tiện lợi về mặt thời gian. Ngoài ra, đây còn là giải pháp tiết kiệm chi phí, nâng cao hiệu quả hoạt động của ngân hàng.

1.1. Lợi ích đối với người dùng

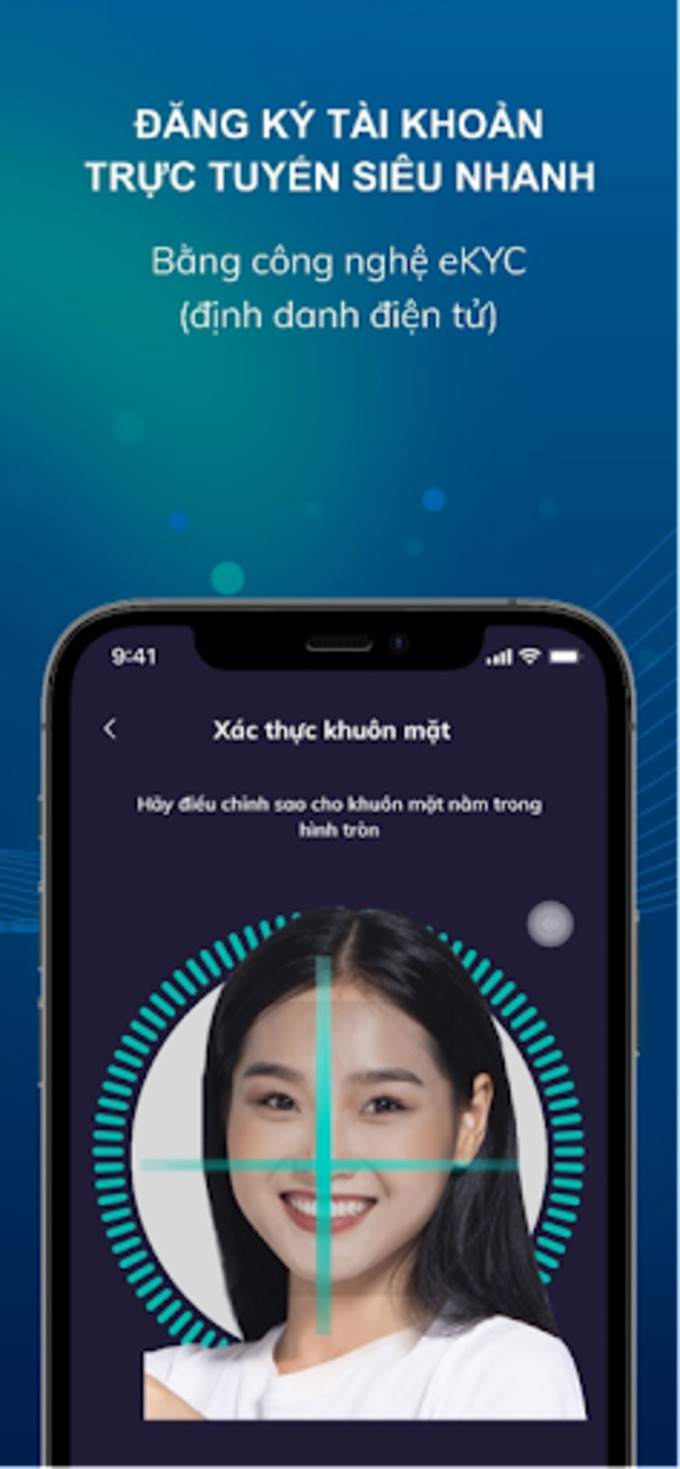

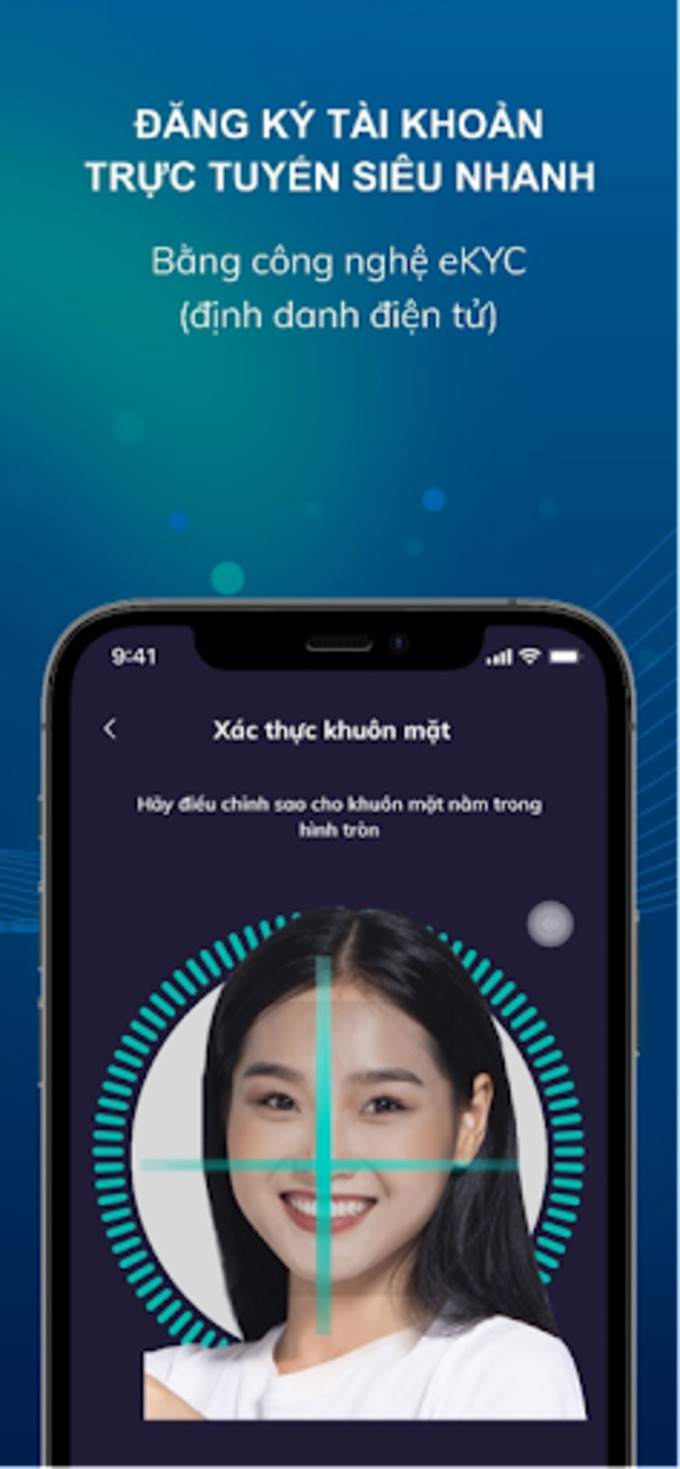

Sự ra đời của định danh điện tử (eKYC) giúp người dùng tiết kiệm nhiều thời gian và công sức trong các hoạt động giao dịch với ngân hàng. Chỉ với vài phút định danh điện tử, bạn có thể ngồi tại nhà, văn phòng hoặc bất kỳ đâu để mở tài khoản ngân hàng hay mở thẻ ATM thông qua điện thoại di động mà không cần tới quầy giao dịch. eKYC nhận diện khách hàng từ xa thông qua việc đối soát mẫu vân tay trên CMND và dấu vân tay thực của khách hàng.

Cụ thể hơn, thay vì định danh khách hàng bằng cách gặp mặt trực tiếp và đối chiếu giấy tờ tùy thân, eKYC sẽ định danh trực tuyến bằng phương thức điện tử dựa trên các công nghệ như xác thực sinh trắc học, nhận diện khách hàng qua AI, đối chiếu thông tin cá nhân được liên thông với cơ sở dữ liệu tập trung định danh khách hàng,... Từ đó, việc mở thẻ, tài khoản ngân hàng cho khách hàng được thực hiện dễ dàng mà không bị giới hạn về mặt không gian và địa điểm.

eKYC cho phép bạn mở tài khoản ở bất cứ đâu và tiết kiệm thời gian hơn quy trình thông thường

Quá trình xác minh danh tính bình thường dựa trên giấy có thể mất nhiều thời gian, thường từ vài ngày đến vài tuần. Điều này đối lập với eKYC. Chỉ mất vài phút định danh điện tử, bạn có thể hoàn tất các thủ tục đăng ký mở thẻ, không phải mất hàng giờ đồng hồ để xếp hàng chờ đợi, điền vào các biểu mẫu,... tại chi nhánh để thực hiện giao dịch.

1.2. Lợi ích đối với các ngân hàng

eKYC mang lại lợi ích cho khách hàng cá nhân và ngân hàng. Đối với khách hàng cá nhân, eKYC tiết kiệm thời gian,công sức đi lại và nâng cao trải nghiệm khách hàng. Còn đối với ngân hàng, giải pháp định danh này góp phần tiết kiệm chi phí, tăng hiệu quả hoạt động của ngân hàng và tạo điều kiện cho ngân hàng phục vụ, chăm sóc khách hàng tốt hơn.

- eKYC là nền tảng thiết yếu để ngân hàng tiến hành chuyển đổi số

Các ngân hàng tại Việt Nam hiện đang chạy đua trong cuộc chiến giành thị phần cho dịch vụ ngân hàng số do chính ngân hàng đó phát triển. Như một chi nhánh ngân hàng thu nhỏ trên điện thoại, ứng dụng ngân hàng số số hóa tất cả các hoạt động của ngân hàng truyền thống, bao gồm cả thủ tục định danh khách hàng.

eKYC là chìa khóa để thực hiện định danh trực tuyến, đối chiếu thông tin khách hàng với cơ sở dữ liệu tập trung mà không cần bất kỳ sự can thiệp thủ công nào. Nói cách khác, eKYC góp phần đáp ứng tiêu chí số hóa của dịch vụ ngân hàng số.

eKYC là yếu tố cần có trong quá trình chuyển đổi số của các ngân hàng

- Giúp các ngân hàng tiết giảm được nhân lực và chi phí nhân sự

Dữ liệu eKYC có thể được truyền theo thời gian thực mà không cần bất kỳ sự can thiệp thủ công nào của con người, đồng thời chỉ tiêu tốn vài phút để xác minh và phát hành. Nhờ vậy, ngân hàng có thể tiết giảm sức lao động và chi phí nhân sự.

- Giúp ngân hàng xây dựng kho dữ liệu thông tin khách hàng đồng nhất

Thay vì lưu trữ vật lý riêng từng chi nhánh khi xác thực tại quầy như trước, toàn bộ các trường thông tin cá nhân của khách hàng thông qua eKYC được số hóa và lưu trữ thành một kho dữ liệu chung dùng cho tất cả các chi nhánh.

Việc kiểm tra chéo xem thực sự khách hàng đã đăng ký tài khoản hay chưa trở nên dễ dàng hơn, tránh sự trùng lặp do một khách hàng có thể giao dịch tại nhiều chi nhánh khác nhau của cùng một ngân hàng.

- Nâng cao tính bảo mật, an toàn trong hoạt động

Định danh điện tử hoạt động theo quy trình để đảm bảo khách hàng tiến hành giao dịch là có thật, đánh giá và giám sát rủi ro liên tục. eKYC cho phép lưu trữ trực tuyến vĩnh viễn toàn bộ hồ sơ và dữ liệu. Bất kỳ hành vi lạm dụng, thu lợi bất chính hoặc hoạt động bất hợp pháp xảy ra đều có thể được truy trở lại cho cá nhân hoặc các bên liên quan. Điều này góp phần gia tăng lòng tin của khách hàng vào dịch vụ ngân hàng số của các nhà băng.

eKYC (định danh điện tử) đem lại rất nhiều lợi ích cho cá nhân khách hàng và ngân hàng

2. eKYC có an toàn không?

Trên thực tế, eKYC tương đối an toàn bởi ngân hàng áp dụng nhiều phương án bảo mật, xác minh có độ tin cậy cao. eKYC được thực hiện với sự hỗ trợ của công nghệ trí tuệ nhân tạo như:

- Xác thực khuôn mặt (face-matching) để so khớp khuôn mặt với ảnh trên giấy tờ tùy thân

- Nhận diện ký tự (OCR) để đọc và trích xuất các thông tin trên giấy tờ, đối chiếu thông tin cá nhân tức thời với cơ sở dữ liệu tập trung về danh tính người dùng, xác minh người thật (liveness detection) để xác định đúng là người thật đang thực hiện thao tác giao dịch chứ không phải robot.

eKYC được thực hiện dựa trên các nền tảng công nghệ hiện đại

Một số ngân hàng áp dụng công nghệ gọi điện trực tuyến (video call) để lưu trữ lại bằng chứng trực tiếp của khách hàng mở tài khoản, khiến rủi ro lừa đảo trong đăng ký tài khoản, mở thẻ giảm thiểu hơn so với trước đây. Các ngân hàng cũng thường xuyên đưa ra những cảnh báo trực tiếp cho khách hàng thông qua số điện thoại, email mà khách hàng đã đăng ký khi sử dụng dịch vụ để đảm bảo an toàn cao nhất cho tài khoản của người dùng.

3. Một số rủi ro liên quan đến eKYC

Do được thực hiện trên không gian mạng với kết nối internet, eKYC khó tránh khỏi một số rủi ro về bảo mật.

3.1. Rủi ro gian lận và mạo danh

Tội phạm công nghệ cao ngày càng trở nên tinh vi và khó đoán hơn, do vậy nguy cơ khách hàng bị gian lận và mạo danh rất cao. Khi thông tin cá nhân (như tài khoản, mật khẩu, số CMND,...) bị rò rỉ hoặc đánh cắp do khách hàng vô tình truy cập vào các trang web đen, đường link chứa mã độc, kẻ gian có thể sử dụng các thông tin này để thực hiện giao dịch trái pháp luật.

Thông tin khách hàng có nguy cơ bị đánh cắp và thực hiện các quy trinh eKYC giả

3.2. Rủi ro về sự ổn định hệ thống

eKYC có thể thực hiện xác thực trực tuyến ngay lập tức (real-time verification) từ trung tâm dữ liệu. Tuy nhiên, điều này đòi hỏi kết nối ổn định giữa trung tâm dữ liệu và đơn vị yêu cầu. Nếu kết nối internet bị gián đoạn hoặc tín hiệu internet yếu thì rất khó có thể đảm bảo được sự ổn định này.

3.3. Rủi ro về quyền riêng tư và việc bảo vệ cơ sở dữ liệu

Ngoài ra, thông tin cá nhân của khách hàng có được thông qua eKYC có thể bị chia sẻ với bên thứ ba, từ đó ảnh hưởng đến quyền riêng tư của người dùng. Dữ liệu cá nhân trong thời đại công nghệ số là một tài sản vô cùng giá trị và có thể được sử dụng để phục vụ cho nhiều mục đích. Do vậy, trường hợp thông tin khách hàng được bán cho bên thứ ba là hoàn toàn có thể xảy ra.

4. Giải pháp hạn chế rủi ro khi sử dụng eKYC

4.1. Giải pháp từ phía ngân hàng

Trước tiên, ngân hàng phải đáp ứng một số yêu cầu tối thiểu và phải có giải pháp công nghệ kiểm tra đối chiếu về thông tin nhận biết khách hàng, dữ liệu sinh trắc học với thông tin.

Giải pháp công nghệ có thể áp dụng gồm:

- Xác thực giấy tờ tùy thân (ID Card Quality);

- Ảnh chụp (Face Quality);

- Xác định trùng khớp khuôn mặt (Face Matching).

Face Matching được sử dụng để đối chiếu khuôn mặt thực tế của khách hàng so với giấy tờ

Tiếp đó, ngân hàng cần xây dựng quy trình kiểm soát, đánh giá rủi ro, trong đó có biện pháp ngăn chặn các hành vi mạo danh, can thiệp, chỉnh sửa, làm sai lệch việc xác minh thông tin nhận biết khách hàng trước, trong và sau khi mở tài khoản.

Trong quá trình triển khai thực hiện eKYC, các ngân hàng cũng phải tăng cường nhân sự và các biện pháp rà soát, kiểm tra, đối chiếu, đánh giá giải pháp công nghệ eKYC, đảm bảo chất lượng đường truyền…

Trong trường hợp phát hiện quy trình không đảm bảo an toàn, bảo mật hoặc có sự cố trong quá trình mở tài khoản thanh toán, ngân hàng cần kịp thời từ chối, dừng quy trình mở tài khoản đang thực hiện và hướng dẫn khách hàng thực hiện trực tiếp tại quầy.

Đồng thời, ngân hàng phải lưu trữ, bảo quản đầy đủ, chi tiết theo thời gian đối với các thông tin, dữ liệu nhận biết khách hàng trong quá trình khách hàng mở và sử dụng tài khoản thanh toán.

4.2. Giải pháp từ phía người dùng

Chỉ mỗi ngân hàng vào cuộc không đủ để ngăn chặn các nguy cơ đe dọa sự an toàn. Bản thân người dùng cũng cần có giải pháp bảo vệ chính mình thông qua các hành động như:

- Nâng cao cảnh giác, không cung cấp thông tin, OTP, SMS, không đăng nhập các website/ứng dụng có chứa đường link lạ

- Thường xuyên thay đổi/cập nhật mật khẩu

- Nhanh chóng thông báo và đăng ký với ngân hàng khi có sự thay đổi thông tin liên lạc (địa chỉ, email, điện thoại) để ngân hàng kịp thời cập nhật nhằm hỗ trợ, phục vụ khách hàng tốt hơn.

5. Phương thức xác thực eKYC an toàn tại ngân hàng số BIDV

BIDV thể hiện vai trò tiên phong trong quá trình chuyển đổi số bằng cách ra mắt dịch vụ BIDV SmartBanking thế hệ mới, tích hợp tính năng mở tài khoản trực tuyến bằng eKYC. Với BIDV SmartBanking, khách hàng chỉ mất vài phút đăng ký, xác thực và định danh 100% online, không cần tới chi nhánh để hoàn thiện thêm bất kì thủ tục nào.

Sau khi đăng ký, khách hàng có ngay tài khoản để thực hiện các giao dịch tài chính hay sử dụng dịch vụ tiện ích online khác của BIDV. Dù đăng ký bằng loại giấy tờ tùy thân nào (Chứng minh thư nhân dân/Căn cước công dân/Hộ chiếu), cũng giống như tài khoản mở tại quầy, tài khoản eKYC cho phép khách hàng giao dịch, chuyển khoản liên ngân hàng với hạn mức tối đa lên đến 100 triệu đồng/tháng.

Với tài khoản eKYC, khách hàng mong muốn phát hành thẻ vật lý và nâng hạn mức giao dịch cao hơn có thể đến bất kỳ phòng giao dịch nào của BIDV để kích hoạt gói dịch vụ mới và sử dụng thêm các dịch vụ tiện ích khác của ngân hàng.

BIDV cho phép khách hàng mở tài khoản online thông qua ứng dụng BIDV SmartBanking với công nghệ eKYC

Để đảm bảo an toàn cho khách hàng khi định danh điện tử, BIDV áp dụng một số công nghệ bảo mật hiện đại như: Công nghệ đọc dữ liệu hình ảnh (OCR) giúp nhận dạng ký tự thông tin khách hàng trên giấy tờ tùy thân; Công nghệ nhận diện gương mặt (FAC) giúp nhận dạng chính xác khuôn mặt từ giấy tờ so với ảnh chụp.

Tất cả các công nghệ trên đều được xây dựng trên cơ sở sử dụng trí tuệ nhân tạo AI. Định danh điện tử (eKYC) của BIDV mang tới cho khách hàng quy trình định danh hoàn chỉnh, nhanh chóng và bảo mật hơn bao giờ hết. Các trường hợp nghi ngờ rủi ro gian lận, giả mạo đều được nhanh chóng phát hiện, khoanh vùng và có bộ phận trực tiếp xác minh.

Về cơ bản, định danh điện tử là một quy trình tương đối an toàn nhờ sự hỗ trợ của các công nghệ bảo mật hiện đại. Song, việc eKYC có an toàn không còn phụ thuộc vào giải pháp giảm thiểu rủi ro của ngân hàng và chính người dùng. Để tìm hiểu thêm về eKYC, quý khách hàng vui lòng liên hệ Hotline 1900 9247 của BIDV.

Với mong muốn mang lại cho khách hàng những trải nghiệm đồng nhất và hoàn toàn mới khi sử dụng ứng dụng ngân hàng số BIDV SmartBanking, từ 01/01/2022 BIDV miễn toàn bộ các loại phí khi giao dịch cho khách hàng cá nhân, bao gồm:

- Miễn phí chuyển tiền trong và ngoài hệ thống

- Miễn phí duy trì dịch vụ

- Miễn phí quản lý 1 tài khoản

- Miễn phí tin nhắn OTT.

Xem thêm: